ic! berlin Gruppe

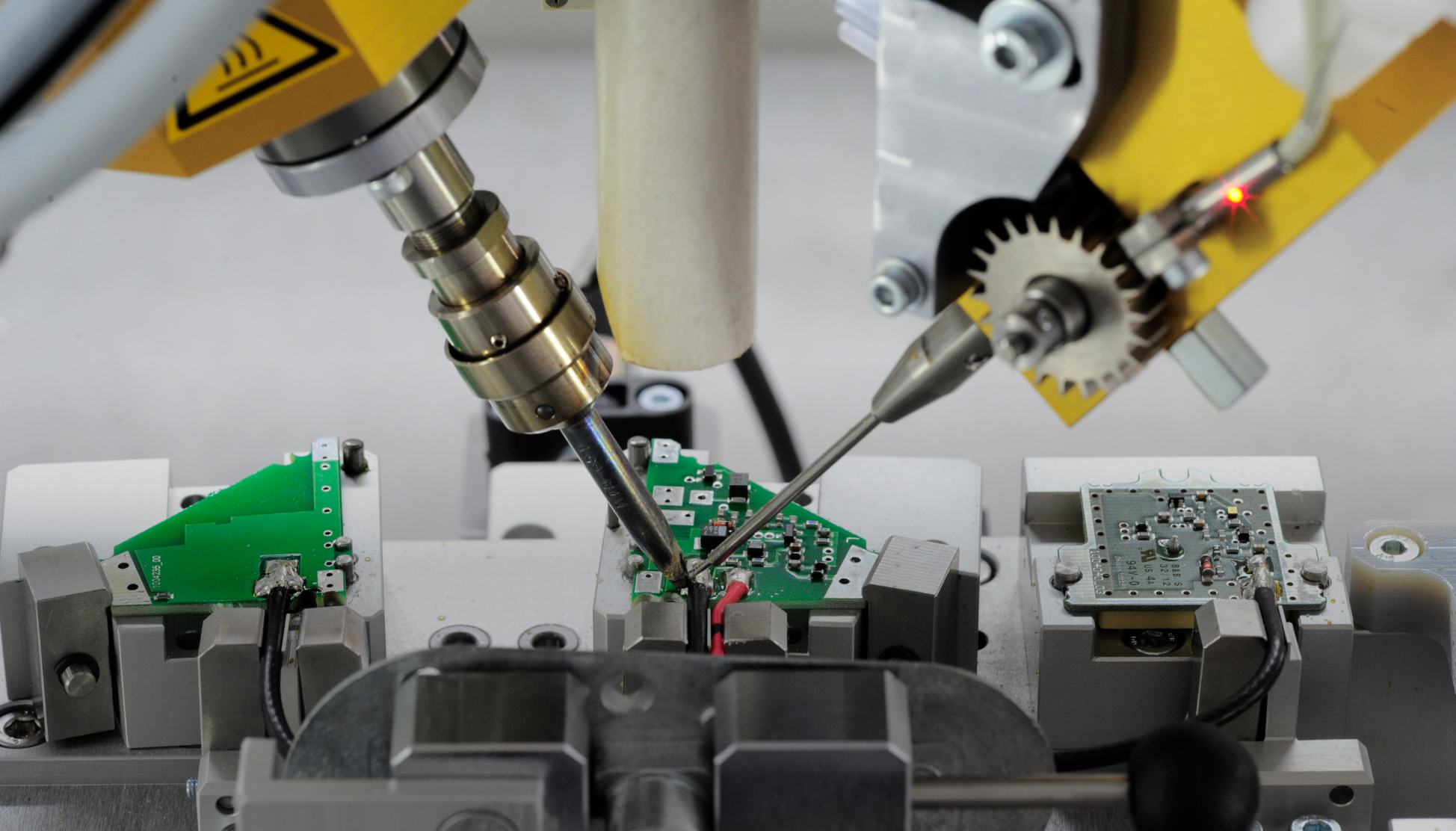

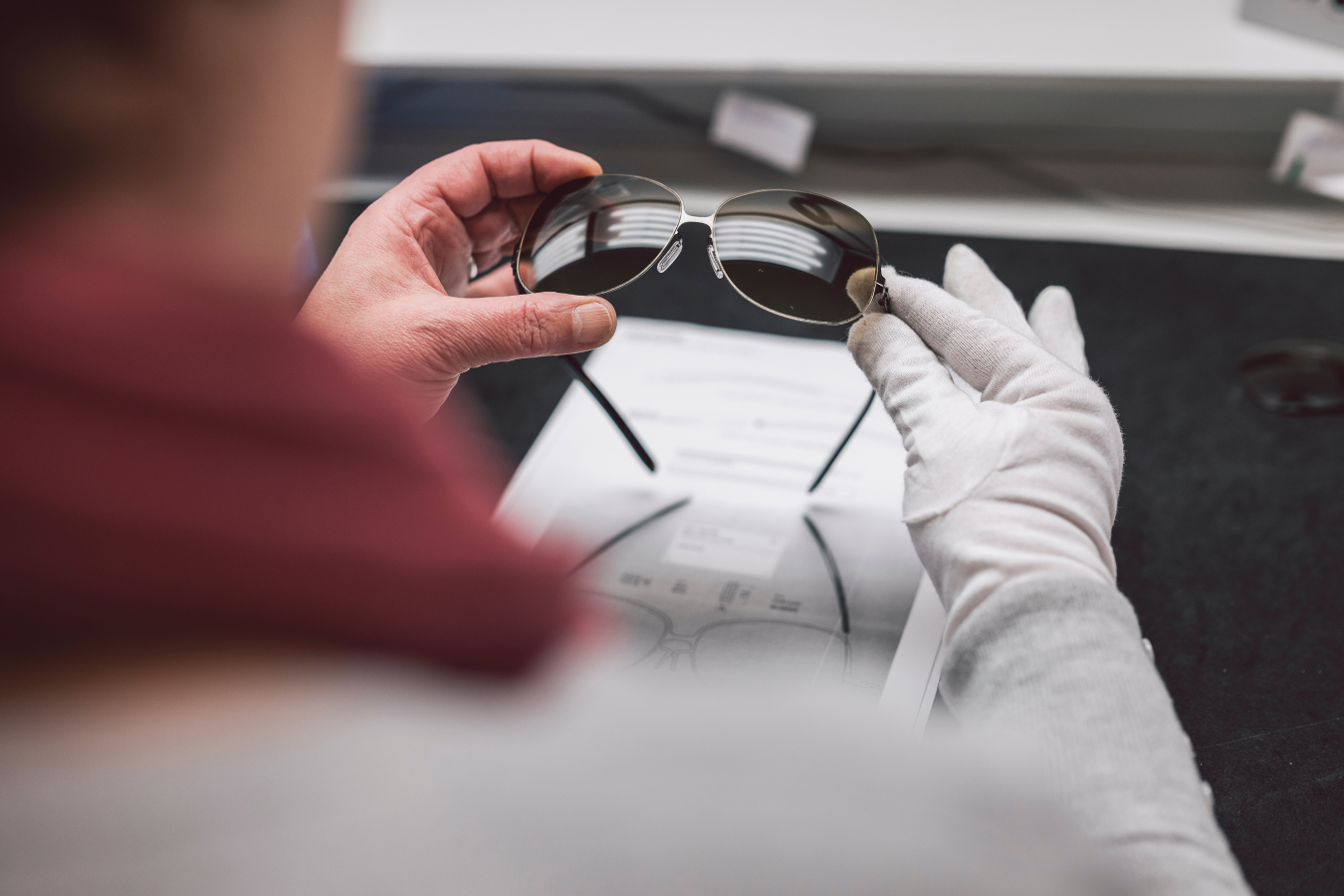

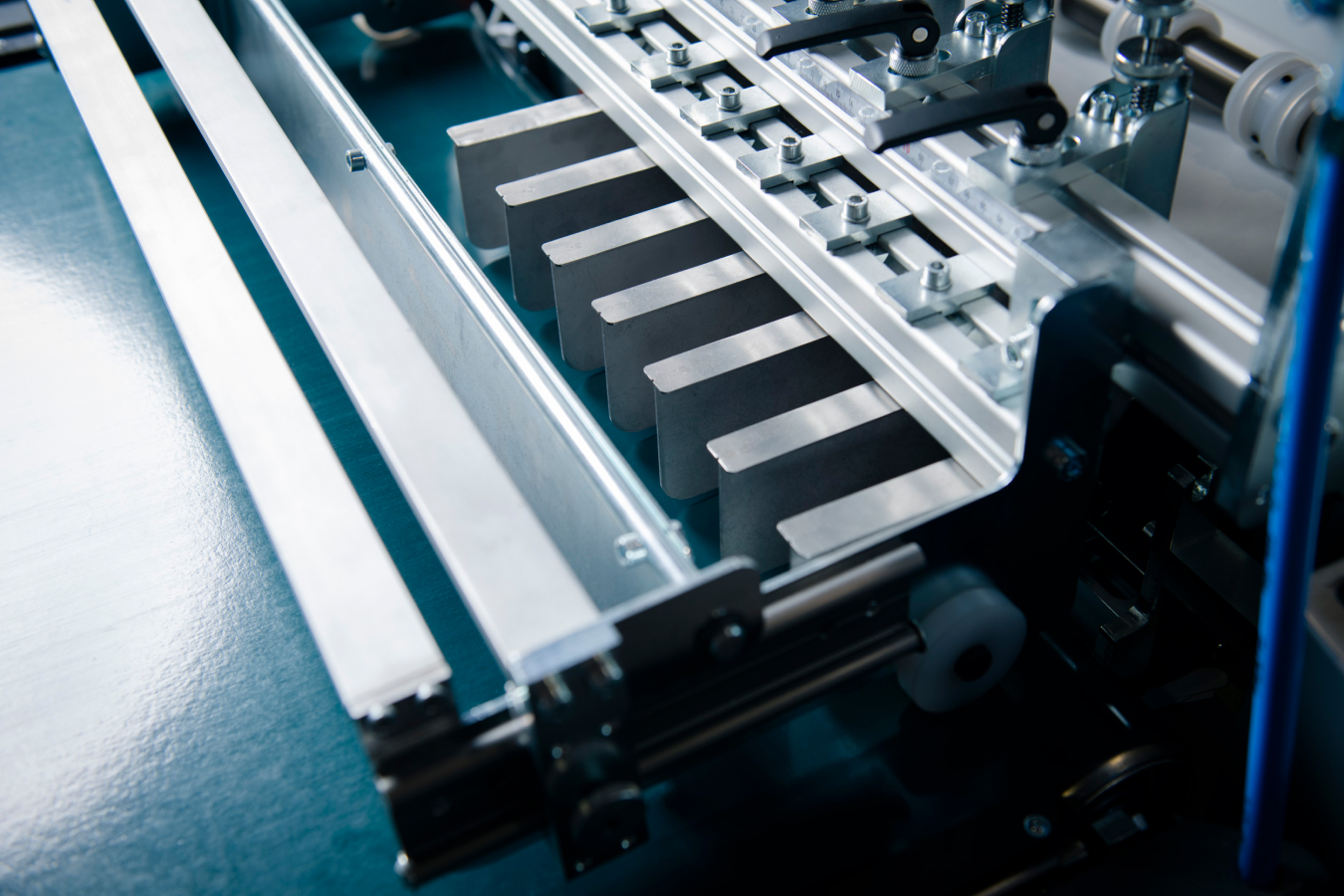

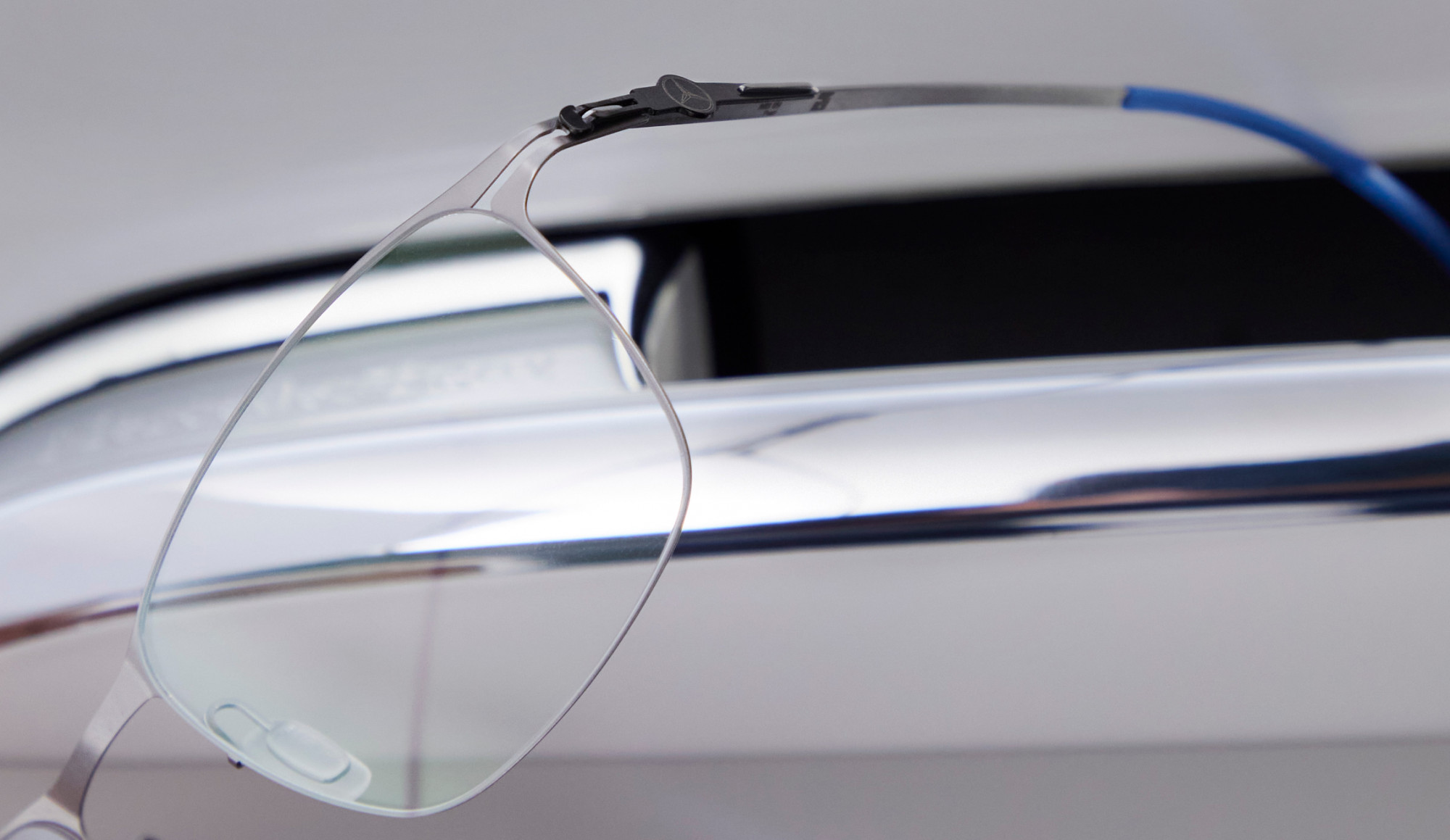

ic! berlin hat sich zu einer der international bekanntesten deutschen Brillenmarken im Premium-Preissegment entwickelt. Als Pionier extra-leichter Metallbrillen sind die Sonnen- und Korrekturbrillen von ic! berlin für ihr Design, die hohe Manufakturqualität und den exzellenten Tragekomfort sowie patentierte schraubenlose Gelenke bekannt. Das Produktportfolio umfasst neben den Metallbrillen auch Acetat-Fassungen – hergestellt in eigener Produktion in Berlin. ic! berlin deckt Entwicklung, Design, Herstellung und Vertrieb an führende Augenoptiker, Distributoren und einen Flagship-Store ab.

Consumer

+ Lifestyle Goods

Sektor

MBO

Beteiligungsanlass

Premium

Eyewear

Branche

2017-2023 (Exit)

Beteiligungszeitraum

Beteiligungsvorgehen

ic! berlin ist das erste Investment der beiden mit Bankhaus Lampe aufgelegten PREMIUM Mittelstandsfonds. Als Mehrheitseigentümer arbeitet PREMIUM eng mit der Geschäftsführung zusammen, die sich bei Einstieg ebenfalls beteiligt hat. Management, Beirat und PREMIUM haben bei Einstieg die strategischen Prioritäten zu Anfang der Beteiligungen festgelegt. So sollen insbesondere die Markenbekanntheit und der internationale Vertrieb weiter verstärkt werden.

Strategische und operationelle Maßnahmen

Erweiterung des Vertriebsteams, Einstellung eines neuen CSO/CMO

Joint-Venture mit einer führenden chinesischen Luxusbrillen-Retailkette

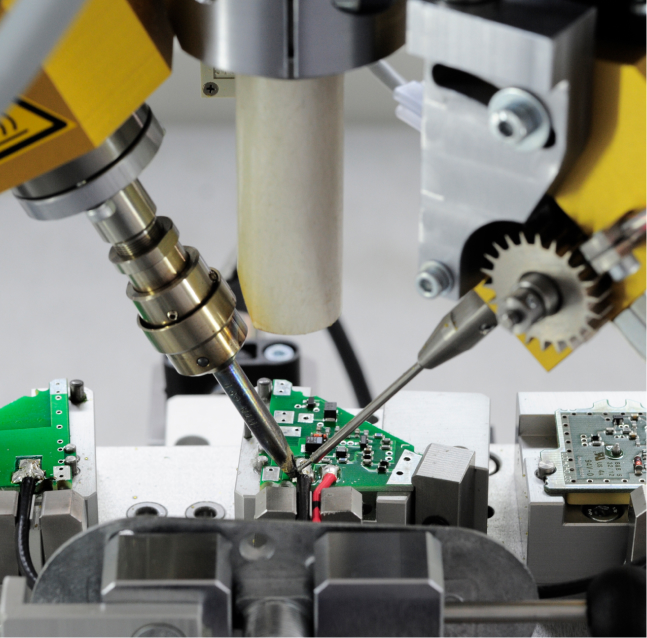

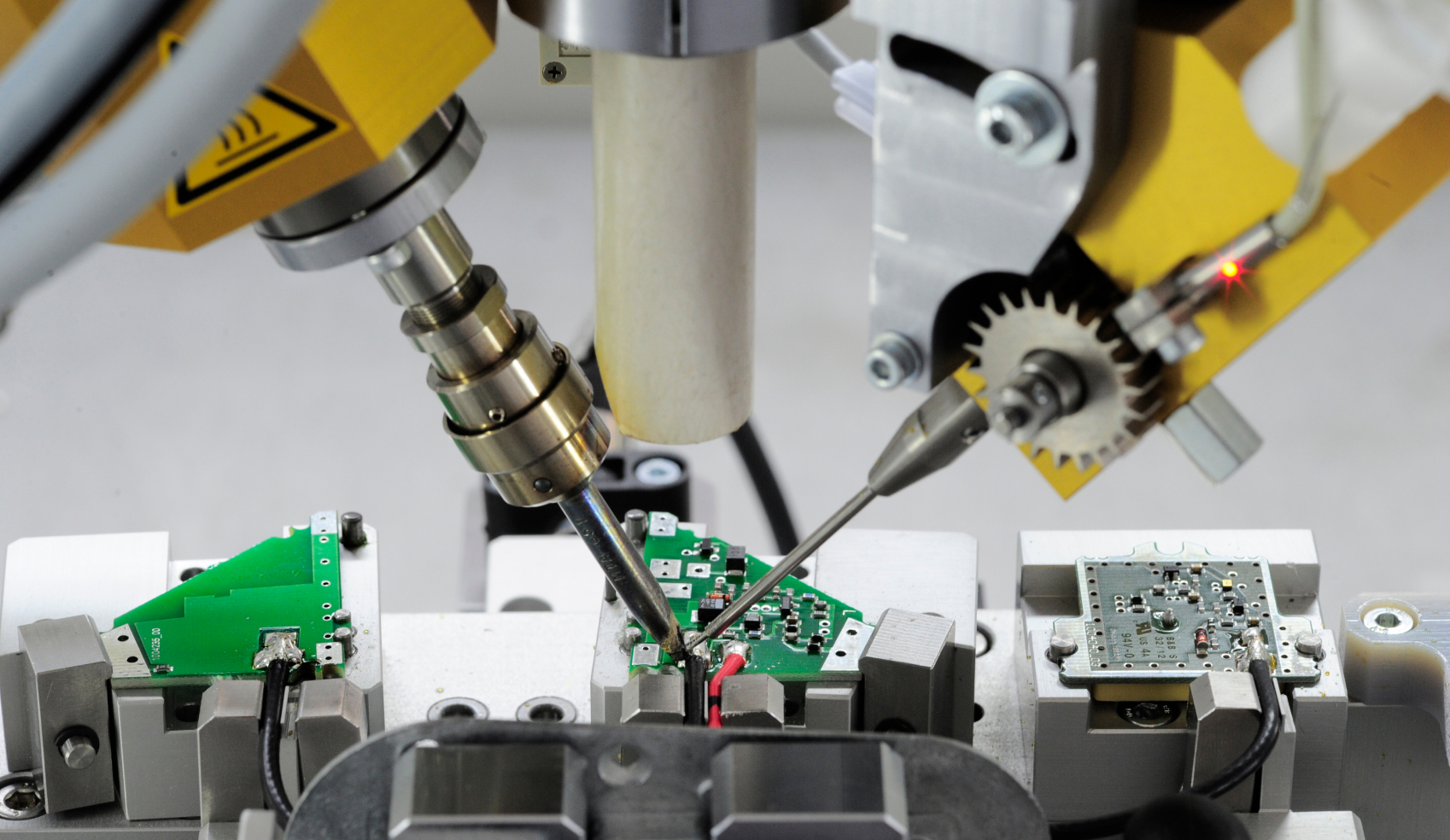

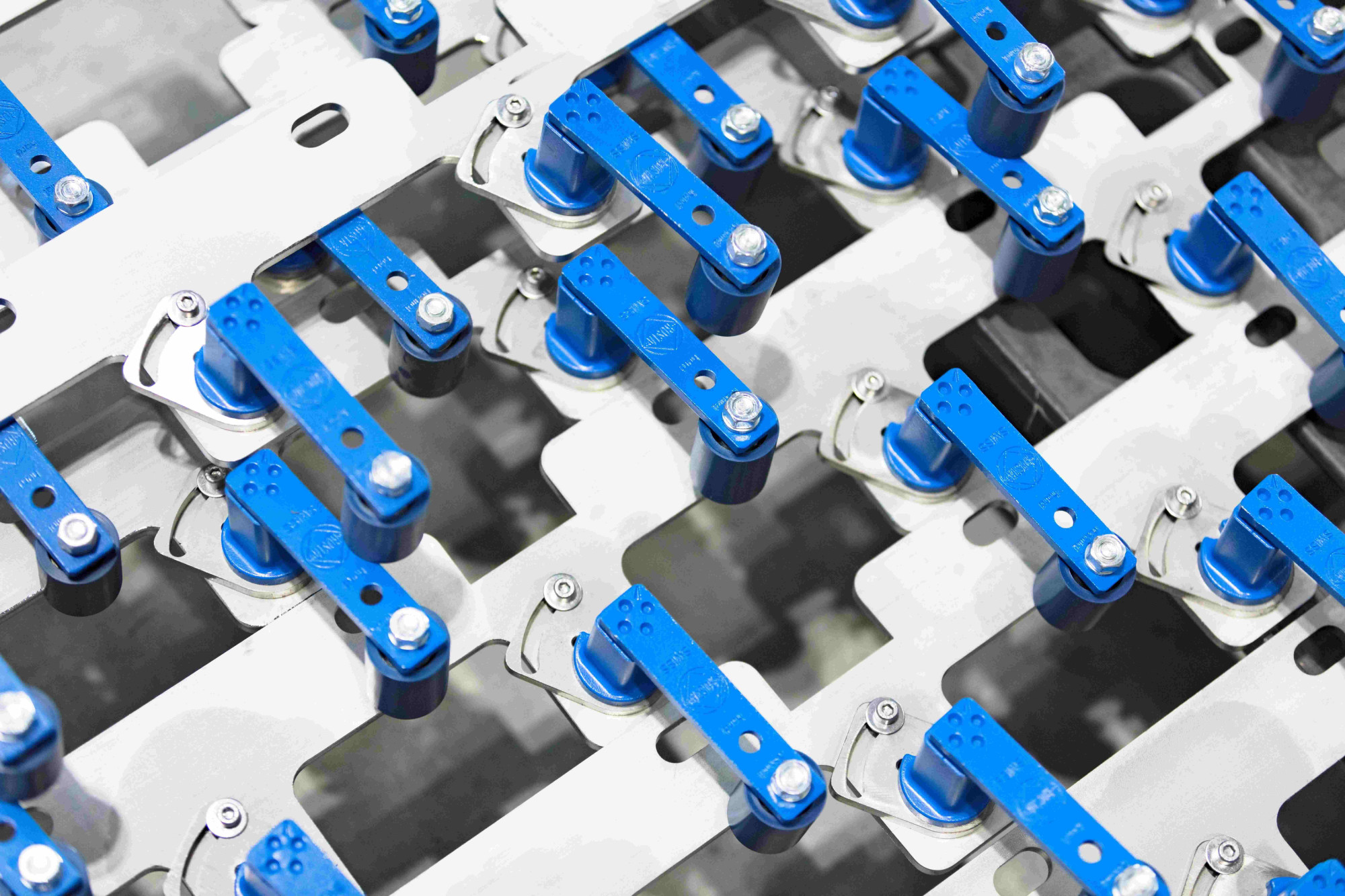

Einführung von Lean-Prozessen

Meilensteine der Unternehmensentwicklung

Einführung in den chinesischen Markt

Unschlagbare Lieferzeiten durch signifikante Reduktion der Produktionsvorlaufzeiten

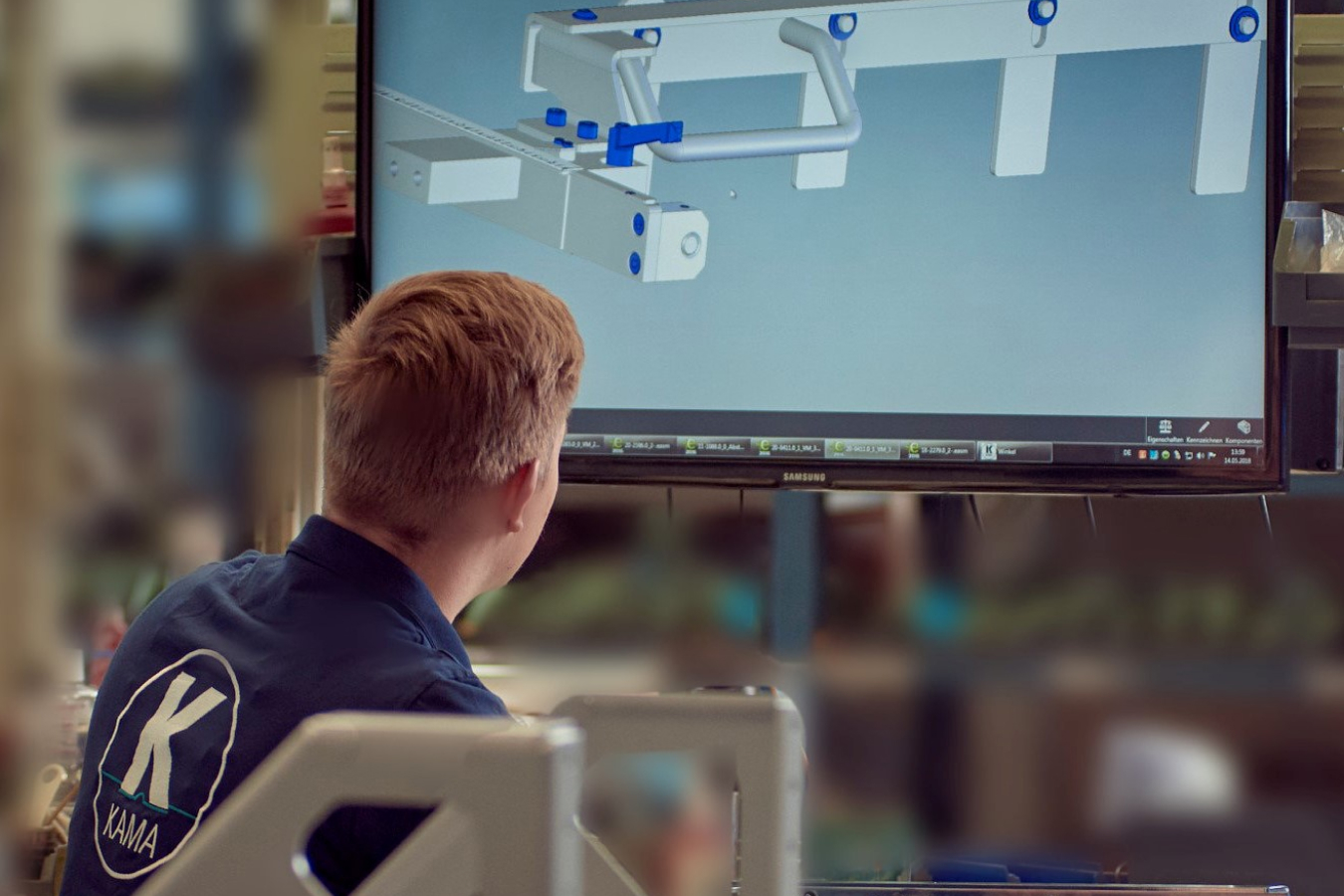

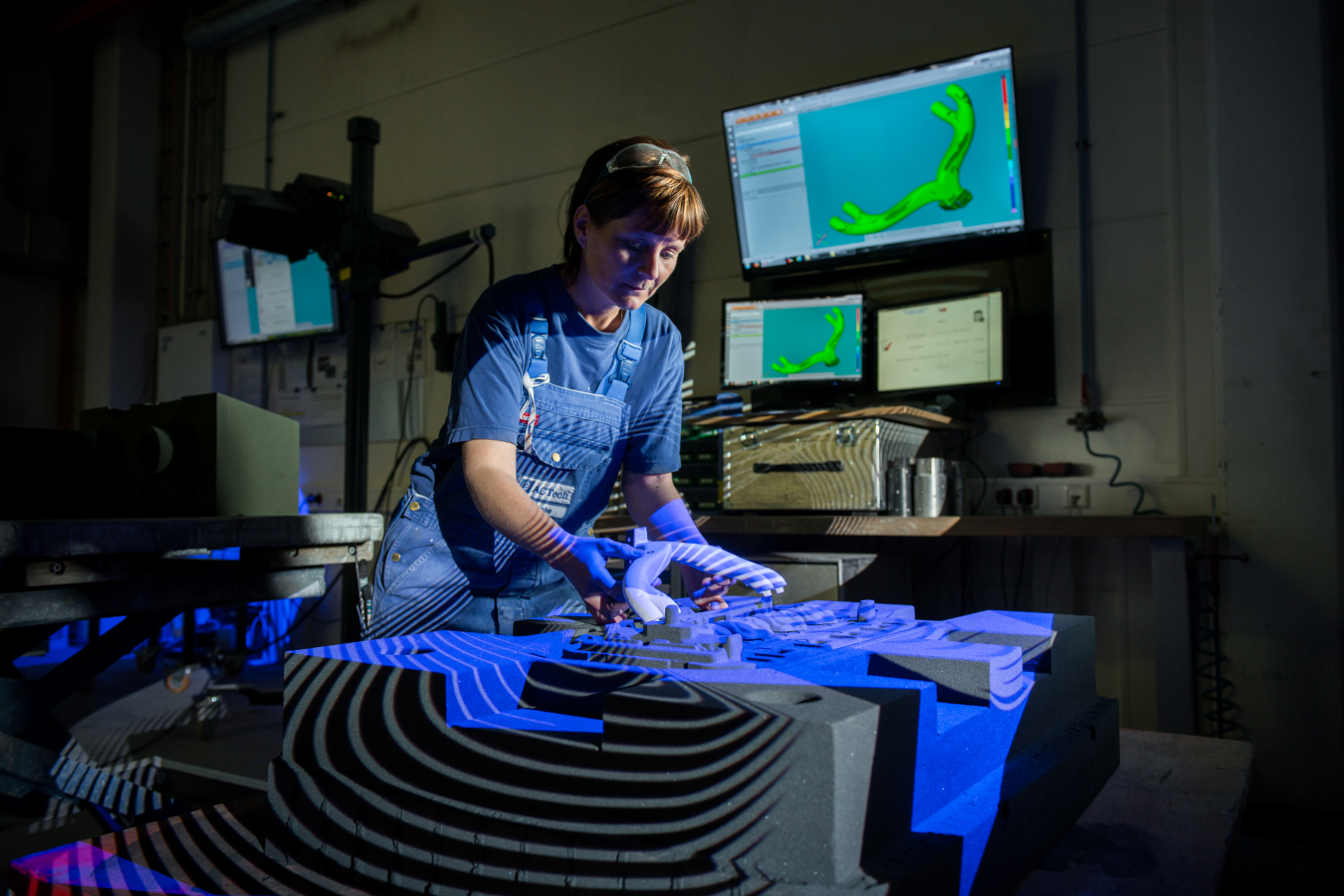

„Indem wir digitale Strukturen und Prozesse neu gedacht und aufgesetzt haben, konnten wir die Produktionszeit um 50% verkürzen. Damit verbindet ic! berlin Manufakturqualität und Industrie 4.0.“

Möchten Sie mehr erfahren?

Dr. Wolfgang Rebstock

Beiratsvorsitzender und Operating Partner